MLCC产业链全景梳理

#芯片 #半导体 #MLCC #先进制造

文章来源: 乐晴智库精选 日期1月27日

MLCC(片式多层陶瓷电容器)被称为“电子工业大米”,是世界上用量最大、发展最快的片式元件之一,在陶瓷电容器中产值占比超过90%。其具有容量范围宽、频率特性好、工作电压和工作温度范围宽、超小体积、无极性等优良特性,且应用领域极其宽泛。

MLCC是结构性成长的产业,长期受益于下游创新驱动,市场规模稳步扩张,故而具备成长属性;而短期受供需关系变化影响的产品价格波动,对行业参与者业绩的扰动,又使得行业呈现了一定程度的周期属性。

根据Paumanok统计数据,至2019年全球MLCC市场出货量达到4.5万亿只,2011-2019年复合增速达8.72%,而对应2019年市场规模已超过120亿美元市场空间。

MLCC尺寸规格繁多,一般有三种划分标准:按照所采用的陶瓷介质类型,温度特性、材料等特性或SIZE封装大小进行分类。

一般来说,中大尺寸高容高耐压的产品应用场景最为广泛,小尺寸通常用于智能手机、手表、耳机等小型化电子产品,超大尺寸封装电容一般用在超高容、超高压的场景。

MLCC产业链梳理

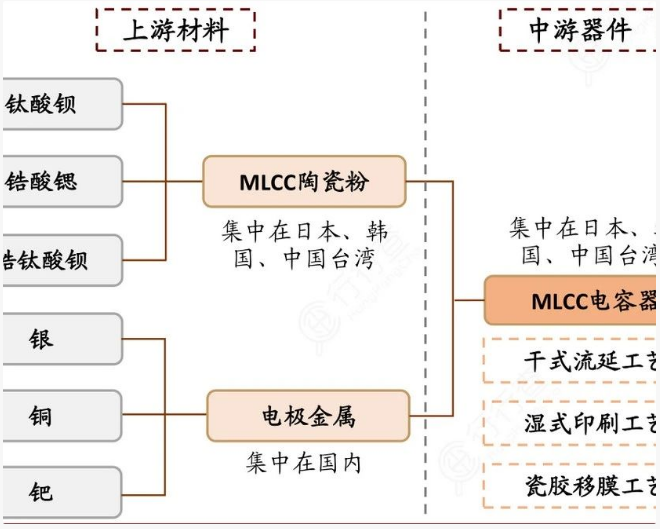

MLCC产业链主要包含上游材料供应商、中游MLCC原厂、代理及贸易等中间渠道商以及下游包括消费电子、工业、通信等领域在内的众多终端厂商。

MLCC产业上游-原材料制造

纵览整条MLCC 产业链,上游为原材料制造对产品性能具有关键作用。

上游主要包含两类原材料,一类是陶瓷粉,陶瓷粉料主要原料是钛酸钡、锆酸锶、锆钛酸钡等。另一类是构成内电极与外电极的镍、铜等金属粉体材料。

MLCC成本结构中,粉体为主要成本,高容MLCC中占比为35-45%,低容MLCC中占比为20-25%。

从全球MLCC陶瓷粉末市场格局来看,日美企业占据龙头地位。

日本堺化学及日本化学合计占据了42%的市场份额,美国Ferro占据了20%的市场份额。富士钛(2005年被石原产业收购)、日本东邦钛业厂商等也占据主要市场地位,另外中国台湾信昌公司也占据一定市场份额。

数据来源:野村东方国际

高纯、超细陶瓷粉体的制造工艺是制约国产MLCC发展的瓶颈,目前国内的陶瓷粉料厂商如国瓷材料、风华高科、三环集团已掌握相关纳米分散技术,能够满足中低端MLCC的生产需求,但一部分特殊功能、超细高纯度粉料依旧依赖进口,以满足高端MLCC的生产需要。

国瓷材料是国内首家、继日本堺化学之后全球第二家成功运用水热工艺批量生产纳米钛酸钡粉体的厂家,打破了日本企业在MLCC陶瓷粉体上的垄断地位,但较堺化学相比,公司产品的颗粒依旧偏大。

作为国内MLCC瓷粉龙头,国瓷材料的中国市场占有率约为80%,全球市场占有率约12%。

2019年全球MLCC陶瓷粉末市场格局:

数据来源:智研咨询

MLCC产业链中游-制造原厂

MLCC的生产制造具备非常高的壁垒,调浆、成型、堆叠、均压、烧结、电镀等众多环节,无一不对厂商在陶瓷粉体、成型烧结工艺、专用设备的积累,有着极高的要求。

MLCC制造企业的生产工艺有三种模式:干式流延工艺、湿式印刷工艺与瓷胶移膜工艺。干式流延工艺投资成本低。生产效率高,但产品可靠性不高,湿式印刷工艺与瓷股移膜工艺技术更复杂,成本更高,但适合生产高端MLCC。

目前国内厂商普遍采用干式流延工艺,未来随着高端MLCC需求不断增长,湿式印刷工艺与瓷股移膜工艺会逐步成为MLCC制造技术趋势。

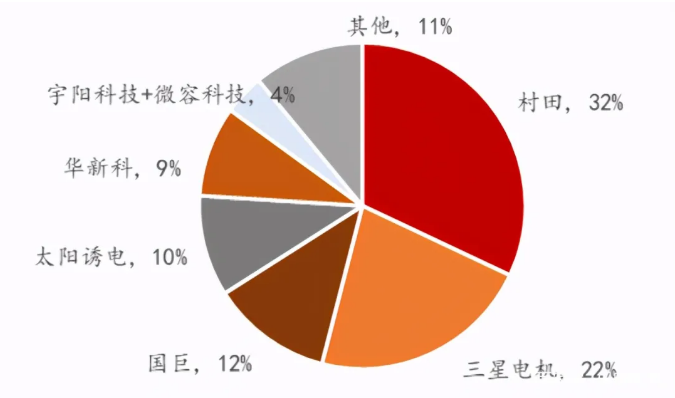

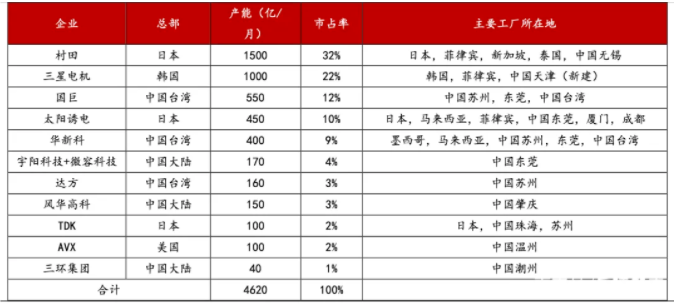

从民品市场看,MLCC的生产主要集中在日、韩和中国台湾。

2019年,MLCC收入规模前三海外巨头村田、三星电机和中国台湾国巨全球市占率71%,排名前六的MLCC企业市占率已占到整个市场规模总额的90%以上。

日本厂商村田、太阳诱电、TDK是行业先行者,材料起家,深耕元器件领域,伴随战后日本下游电子产业的壮大,并顺利搭上了之后的PC和智能手机行业快速发展期。

中国台湾的国巨和华新科等企业技术水平仅次于第一梯队,具有完整上下游产业链,行业集中度高。

风华高科、三环集团、火炬电子、鸿远电子等企业位于第三梯队,规模相对较小,整体议价能力低于日、韩、中国台湾地区。

目前,中国大陆主要的民用MLCC生产厂商约有30家左右,主要分布于珠江三角洲、长江三角洲和环渤海京津地区,主要集中于中低端MLCC产品。

MLCC主要生产企业及其供应格局:

国内MLCC特种应用市场格局稳定,基本由三家瓜分

MLCC特种应用领域市场工艺质量控制难度大,准入门槛高。

当前,国内能够生产可靠MLCC的厂家为数不多。且客户在选用MLCC产品时,均将配套厂家产品使用的可靠性历史作为必备条件。

目前特种领域市场MLCC供应商主要有火炬电子、鸿远电子和宏科电子,其中火炬电子的市占率约为1/3。

当前全球MLCC产业正经历产业结构的新一轮调整,日本MLCC巨头公司开始逐步退出中低端MLCC市场,而专注于利润率更高的手机、汽车等高端市场。

与此同时,国内企业则开始大规模扩充产能,填补中低端MLCC需求空缺,同时也在抓紧进行技术升级,向手机用MLCC市场不断渗透。

在2019年中美贸易摩擦激化之后,国内OEM厂商为保障产业链安全,加快寻求半导体/电子元器件等核心部件的国产替代。

在度过了2019年的寒冬期之后,部分MLCC厂商在产能扩建上变得相对谨慎,进而加速了MLCC的去库存化速度,整个产业的供需调整相对较快。

未来随着国内厂商技术水平的提升和产业升级的不断推进,国内MLCC厂商仍有广阔的市场拓展空间。

MLCC下游

MLCC下游的应用分为军用、工业和消费三大领域。

消费电子为MLCC下游最大应用领域,占比达57%。目前笔记本电脑的单机MLCC用量约400-800颗;此外,LCD电视MLCC单机用量约500-800颗。未来5G渗透,消费电子换机浪潮将促进手机MLCC单机用量进一步提高。

新能源汽车和汽车电子为MLCC主要需求来源,占比达16%。MLCC需求主要构成部分为汽车电子系统及ADAS自动驾驶系统,其中汽车电子系统单机需求量约为3000-8000颗;ADAS系统在Level1水平下单机需求量为2000颗,Level3水平下单机需求量约为4000颗。

整体来看,MLCC下游需求稳步增长,国内MLCC市场增速将明显高于全球市场。

MLCC发展趋势

基于电子终端产品小型化、大容量化、高可靠性和低成本趋势下,MLCC随之种类增加、体积缩小、性能提高,同时轻薄短小系列产品已趋向于标准化和通用化,应用逐步由消费类设备向投资类设备渗透和发展,其中移动通信设备开始大量采用片式元件。

目前,MLCC发展方向呈现多元化特点:1)通信工具便携式需求下,片式多层电容器正在向低压大容量、超小超薄方向发展;2)某些电子整机和电子设备正向大功率高耐压方向发展,其中军用通信设备居多,MLCC向高耐压大电流、大功率、超高Q值低ESR型的中高压片式电容器发展;3)线路高度集成化要求下,LTCC成为技术研究热点。

2020年疫情导致许多国家陷入经济衰退,上半年由于市场需求和供应双双受压以及国际物流和贸易中断,全球半导体产业遭遇打击。

下半年之后,行业格局明显好转,随着应用端的全面复苏,半导体市场产能紧张的局面或将持续到2021年中盘,应用端需求也会对部分芯片、被动元件以及封装产能形成挤占。随着5G普及在即+新能源汽车渗透加速,汽车电子成本占比提高,MLCC单价、产量有望进入上行周期。

以上转载如给您带来不便,请联系我方:0755-86264800,我方将积极配合、妥善处理。